Инвестиционные итоги: 2023

С наступлением завершающегося года, настало время проанализировать инвестиционные усилия, подвести итоги и оценить достижения в контексте поставленных целей. Несмотря на трудности и препятствия, важно выделить ключевые моменты и принять уроки из прошедших событий.

Цели года: Оценка и реальность

- очень хочется увеличить дивидендный доход до 5%;

- дочитать книгу по оценке и анализу компаний;

- разобраться с опционами;

В силу непредвиденных обстоятельств и сложностей, ни одна из целей достигнута не была.

Дивиденды

Изначальная цель по увеличению дивидендного дохода до 5% столкнулась с вызовами. Продажа части дивидендных компаний для покупки акций Intel сулили новые перспективы. Однако, сокращение дивидендов со стороны Intel вынудило пересмотреть стратегию.

Доходность

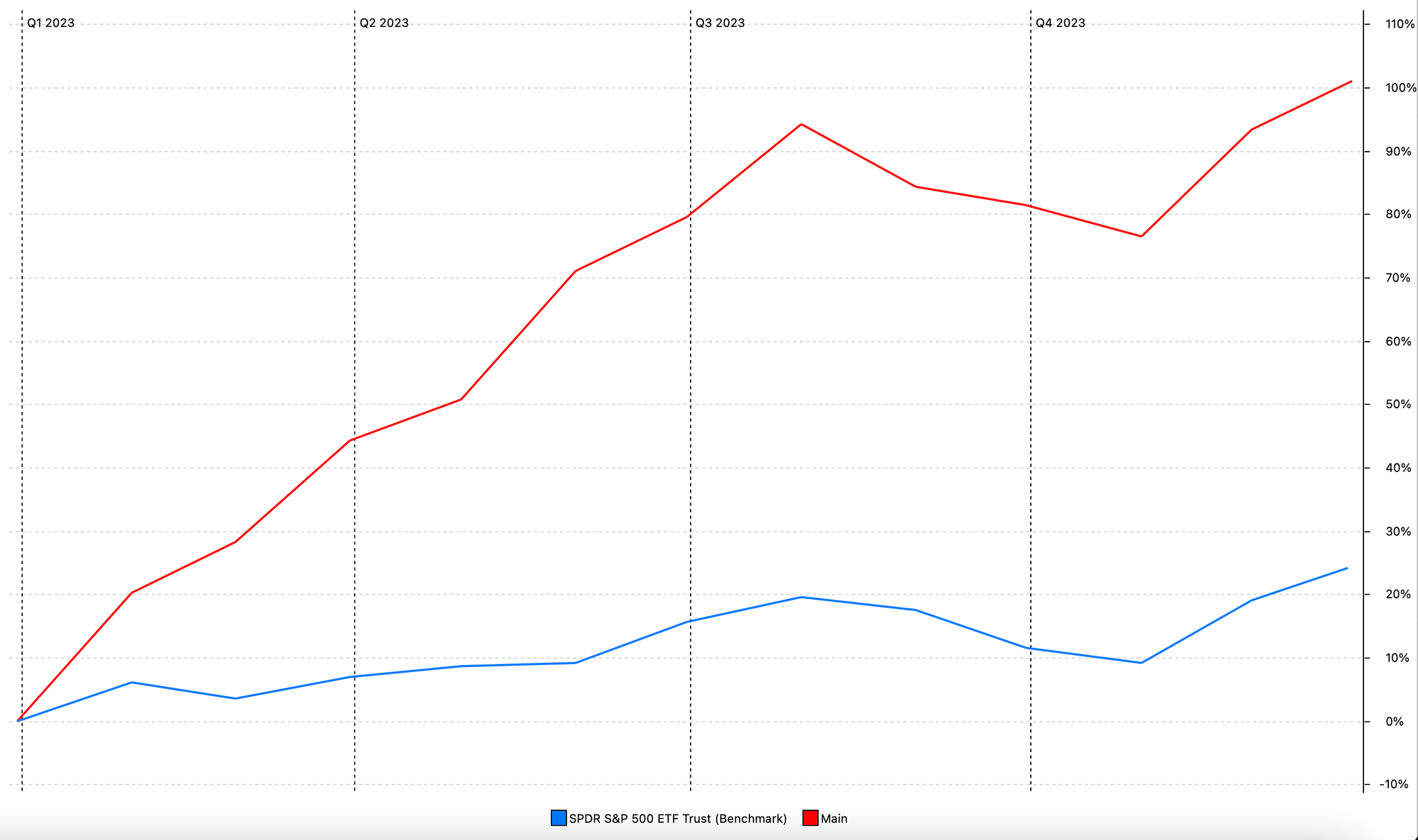

Стоимость моих портфелей в текущем году выросла существенно. Моя основная ставка была сосредоточена на предположении, что Федеральная резервная система (ФРС) не будет слишком сильно повышать ставку, но и снижать ее в течение года не будет. Таким образом, я проголосовал за стратегию "higher for longer".

Однако, неожиданно речь о возможном снижении ставок началась уже в этом году, что оказало влияние на мои инвестиционные решения. Несмотря на мои ожидания, что ФРС сохранит стабильность своей риторики, я не успел вложиться в некоторые перспективные компании из-за быстро изменяющейся обстановки.

Таким образом, рыночные события и изменения в макроэкономической среде оказали влияние на стратегию и портфельные решения, вынуждая быстро адаптироваться к новым условиям.

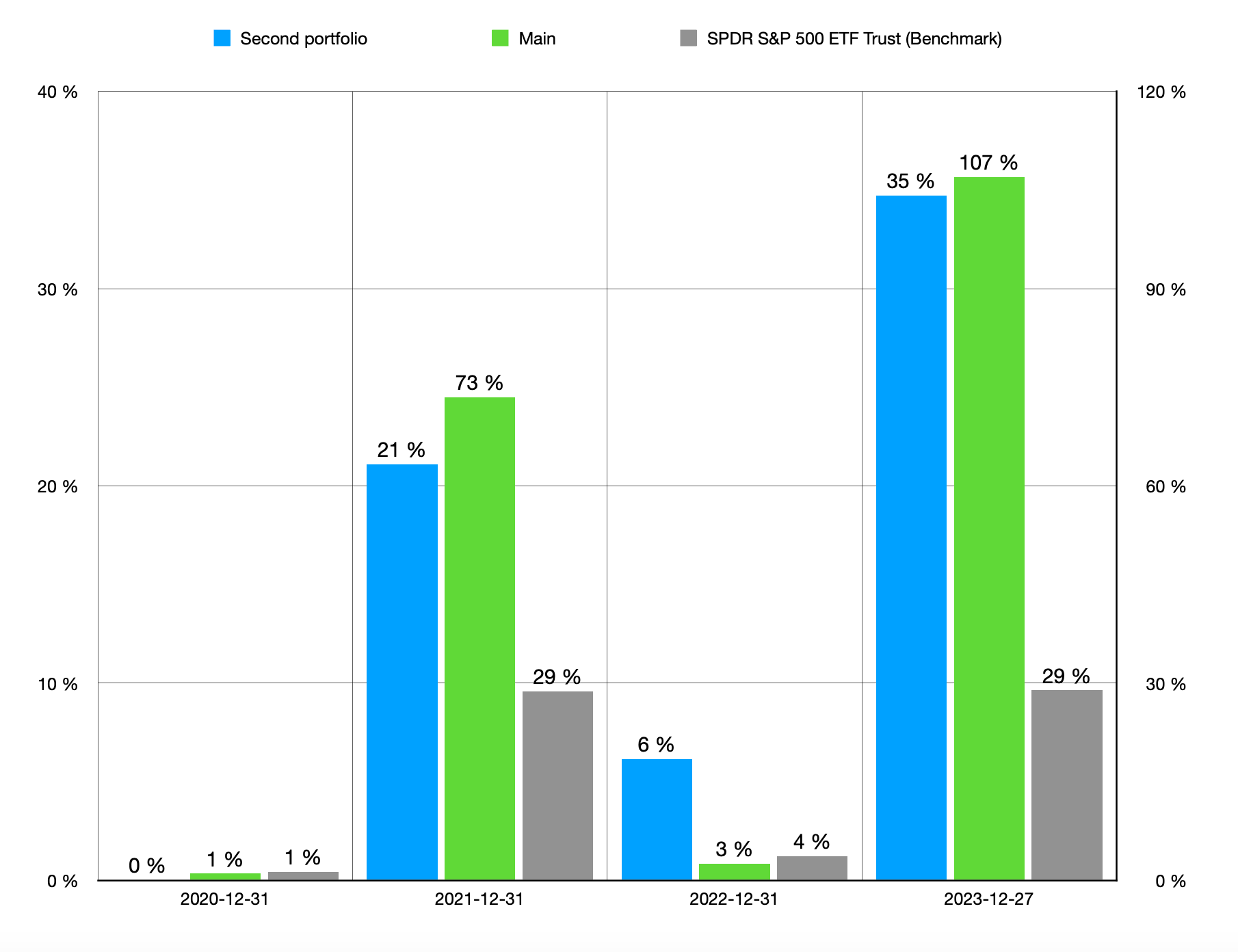

Высокорисковый портфель: +100%

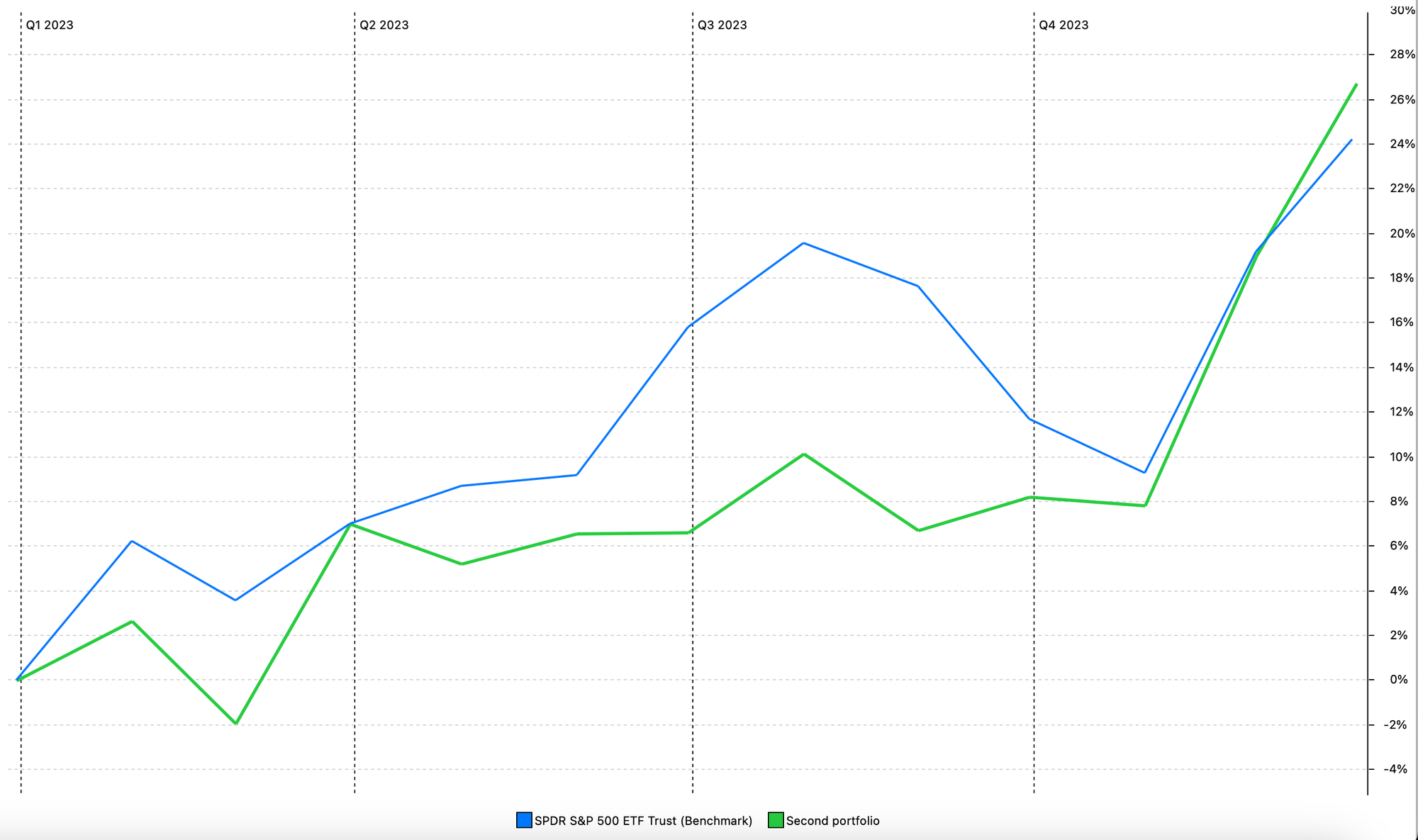

Низкорисковый портфель: +26%

Сравнение с рынком S&P 500, который продемонстрировал рост на 24%, подчеркивает успешность стратегии, особенно в высокорисковом портфеле.

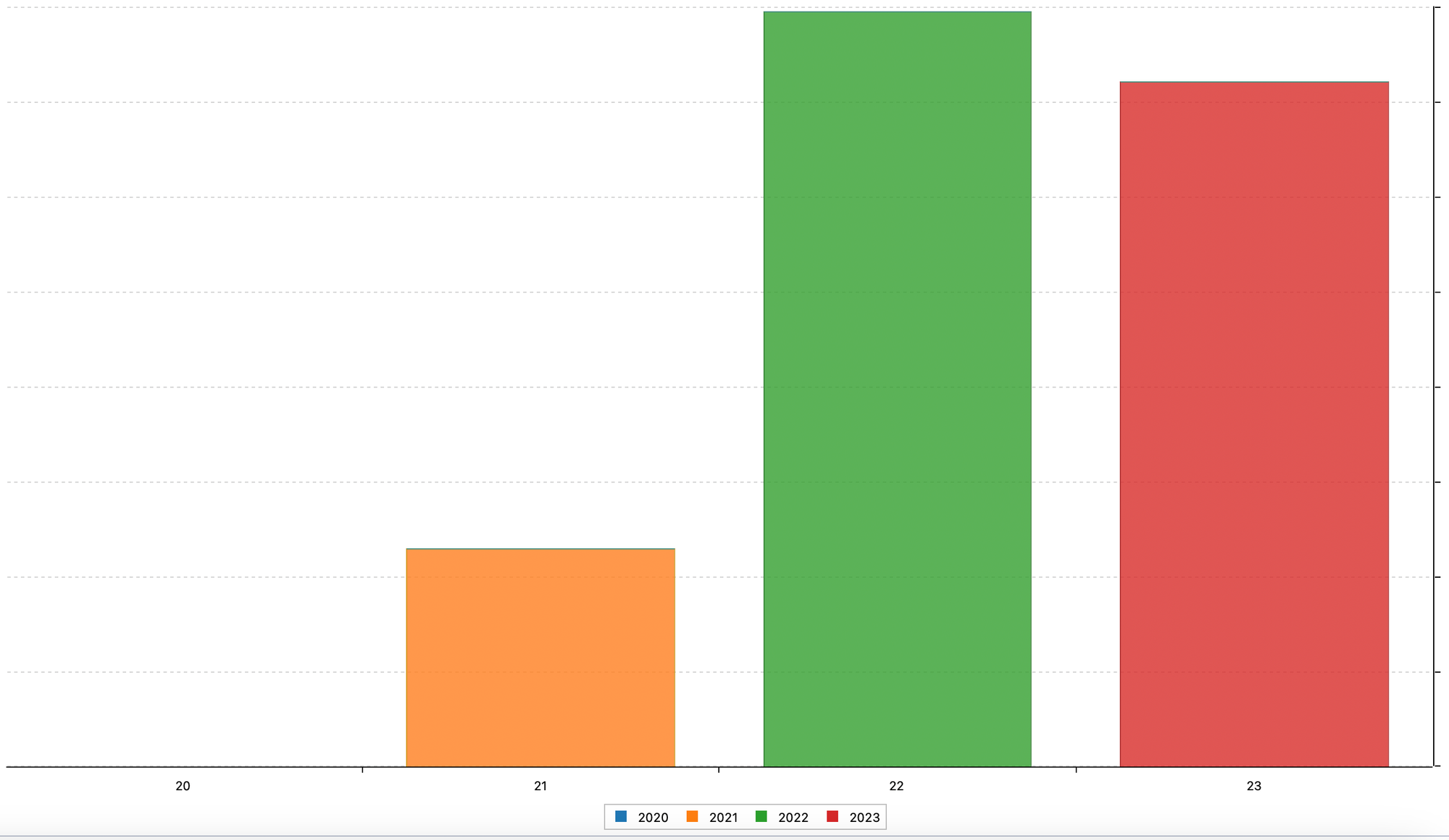

Годовые доходности по всем портфелям за три инвестиционных года.

Состав портфелей

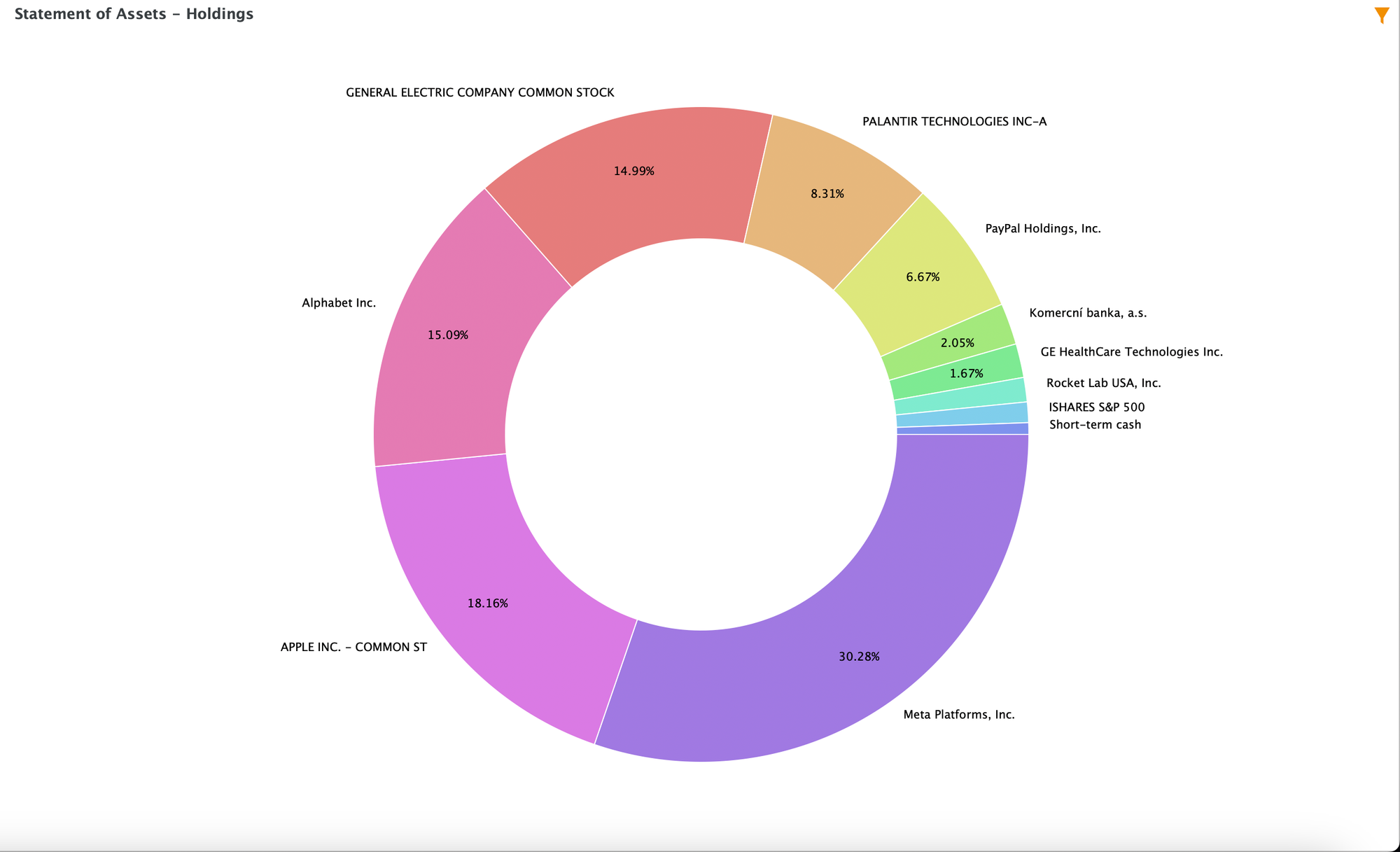

Высокорисковый портфель:

| Имя | Доля | Изменение, % |

|---|---|---|

| Meta | 30% | +185% |

| Apple | 18% | +49% |

| Alphabet (Google) | 15% | +52% |

| General Electric | 15% | +95% |

| Palantir | 8% | +175% |

| PayPal | 7% | +3% |

| Komercni Banka | 2% | +13% |

| GE HealthCare | 2% | +75% |

| RocketLab | 1% | -8% |

| iShares S&P500 (ETF) | 1% | 22% |

| Cash | 0.5% | — |

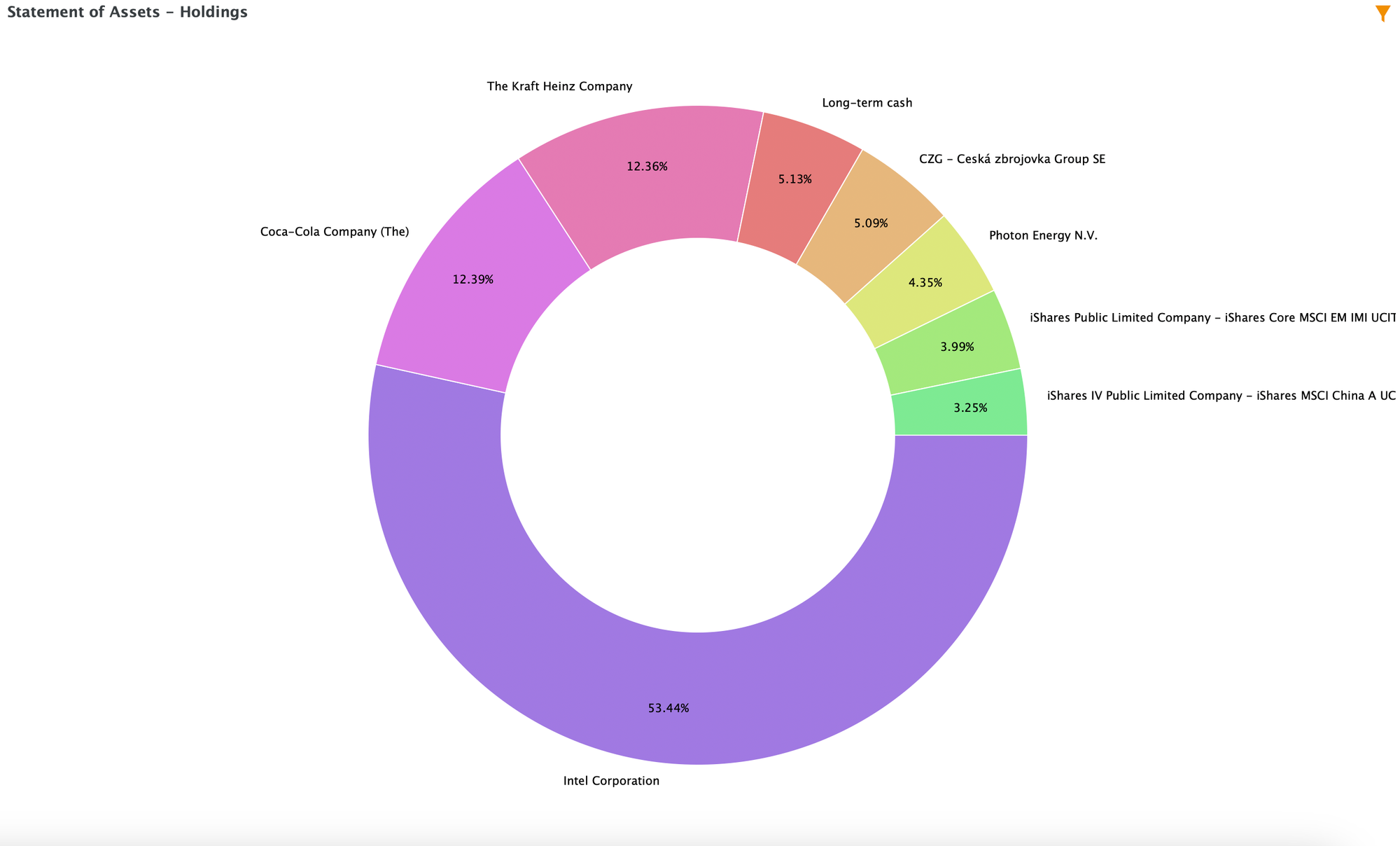

Никзорисковый портфель:

| Имя | Доля | Изменение, % |

|---|---|---|

| Intel | 54% | +87% |

| Coca-Cola | 12% | -9% |

| Kraft Heinz | 12% | -10% |

| Colt (CZG) | 5% | -1% |

| Photon Energy | 4% | -34% |

| iShares EMIM (ETF) | 4% | +7% |

| iShares China (ETF) | 3% | -17% |

| Cash | 5% | — |

Заключение

Несмотря на вызовы и неудачи в реализации всех поставленных целей, год 2023 выделяется значительным ростом доходности портфелей. Этот опыт станет ценным уроком для будущих инвестиций, и я остаюсь настроенным оптимистично на предстоящий год.